2025年第一季度"漲價潮"

2025年第一季度,光伏市場迎來了一波久違的“漲價潮”。組件、電池片、硅片等關鍵環節價格持續攀升,部分組件報價甚至突破0.8元/W,較去年底的低點上漲超20%。這一輪漲價并非單純的市場供需波動,而是由兩項重磅新政—《分布式光伏發電開發建設管理辦法》和《關于深化新能源上網電價市場化改革促進新能源高質量發展的通知》(136號文)—直接推動的“搶裝潮”所致。

這兩項政策的核心在于調整分布式光伏的收益模式:

“430”節點:4月30日前并網的工商業分布式項目仍可全額上網,享受較高補貼電價;之后并網的項目則只能選擇“自發自用+部分上網”模式,收益不確定性大增。

“531”節點:5月31日后并網的增量項目全部進入電力市場交易,電價由市場競價決定,不再享受固定補貼。

政策窗口期臨近,企業紛紛搶裝以鎖定更高收益,直接引爆市場需求,產業鏈價格應聲上漲。

搶裝潮推動產業鏈價格普漲

2025年3月,TOPCon組件價格已漲至0.75-0.8元/W,部分訂單甚至接近0.9元/W,較去年底的0.6-0.7元/W低點大幅回升。電池片、硅片價格同樣水漲船高,N型硅片因技術優勢尤其緊俏。

漲價背后的邏輯:

需求激增:政策倒逼企業加速并網,分布式光伏裝機量在第2季度預計達高峰。

供給受限:頭部企業此前控產去庫存,疊加春節前后物流放緩,短期供應緊張。

海外市場回暖:歐洲組件價格止跌回升,進一步支撐國內漲價趨勢。

新政影響:從“躺賺”到“市場化博弈”

136號文的出臺標志著新能源“固定電價”時代的終結,未來光伏電站收益將高度依賴電力市場交易。

1、新政的核心變化包括:

市場化定價:光伏電價由市場供需決定,午間光伏高發時段現貨電價可能低至0.1元/度以下。

機制電價“托底”:增量項目可參與競價獲取“機制電價”,但需按市場均價結算,并非“保底收益”。

儲能價值凸顯:新政雖未強制配儲,但光儲結合可平抑電價波動,提升項目經濟性。

2、行業影響深遠:

投資門檻提高:收益測算更復雜,企業需具備電力交易能力,單純“跑馬圈地”模式難以為繼。

行業洗牌加速:缺乏競爭力的中小企業可能退出,頭部企業憑借技術、資金優勢進一步集中。

市場參與者的眾生相:從狂熱到理性的光譜分布

在這場搶裝大戲中,不同市場參與者展現出截然不同的行為模式與戰略選擇。

組件廠商無疑是最大受益者之一。頭部企業如晶科能源、隆基綠能等紛紛提高排產,部分企業4月排產環比提升顯著。值得注意的是,廠商在這輪漲價中表現出相對克制,沒有盲目擴產,而是注重"量利平衡",反映出行業從野蠻增長向理性發展的轉變。

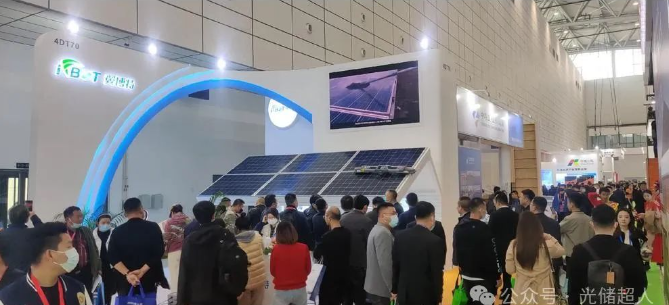

經銷商與安裝商則處于更為復雜的境地。一方面,手頭訂單激增,業務量飽滿;另一方面,面臨"有錢買不到貨"的困境。山東太陽能展上,多家代理商反映"年前付的款,好幾個月過去了貨還沒發出來",市場甚至出現"價高者得"的現象。這種供應緊張局面導致部分經銷商不得不"毀單",未按合同交貨并要求提價。

終端投資者行為呈現明顯分化。央企國企等大型投資方相對謹慎,部分已暫停開發光伏項目,轉向政策影響較小的風電領域;而工商業業主等分布式投資者則更為積極,力求在政策窗口關閉前鎖定較高收益。這種分化也反映在市場價格上—分布式組件價格漲幅明顯高于集中式。

市場展望:搶裝高潮與隱憂并存

進入第二季度,光伏市場將迎來最為關鍵的"政策窗口期",4月30日和5月31日兩個節點將先后到來,市場預計呈現以下特征:

需求層面,搶裝潮將在4月達到頂峰。TrendForce集邦咨詢預測,3月和4月將出現需求小高峰,尤其是分布式光伏項目將于第2季度達到裝機高峰。這種集中爆發可能進一步加劇供應鏈緊張局面,支撐價格維持高位。

價格走勢方面,多數機構認為當前漲價態勢將延續至4月下旬。硅料價格預計可達45元/公斤,硅片價格四月預計月增逾3.5%,電池片價格也將順勢上漲7。組件價格則可能維持在0.7-0.8元/W區間震蕩,分布式市場溢價更為明顯。

然而,這種繁榮背后暗藏風險。隨著"531"節點臨近,市場擔憂情緒開始積聚。部分電力央企投資商認為,"搶裝潮"過后,下半年組件價格會回落至0.6元左右。這種預期可能導致部分投資者開始放緩采購節奏,為第2季度末的市場轉折埋下伏筆。

區域差異也將更加明顯。山東、河北等分布式光伏發展成熟的地區搶裝更為激烈;而部分政策細則未明確的省份,觀望情緒更濃。這種分化可能影響全國整體裝機節奏。

手機資訊

手機資訊 官方微信

官方微信

豫公網安備41019702003604號

豫公網安備41019702003604號