一、全球船舶行業(yè)運行情況

1.全球經(jīng)濟(jì)復(fù)蘇趨勢下海運量穩(wěn)定增長

全球經(jīng)濟(jì)快速發(fā)展勢必帶動國際貿(mào)易頻繁往來,全球海運貿(mào)易量也會隨之增漲。從圖1可以看出,全球海運量與全球GDP呈現(xiàn)高度相關(guān)性。2018年由于貿(mào)易摩擦對全球經(jīng)濟(jì)和貿(mào)易狀況等因素影響,據(jù)IMF預(yù)測2018年全球GDP增長率為3.7%,保持在2017年水平。受全球經(jīng)濟(jì)發(fā)展?fàn)顩r影響,預(yù)計2018年全球海運量增速較去年小幅下降。

圖1:全球經(jīng)濟(jì)發(fā)展與海運量關(guān)系(單位:%)

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

2 2018年全球造船三大指數(shù)兩升一降

根據(jù)克拉克松公布數(shù)據(jù),2018年全球新船訂單共計7685萬載重噸,同比增長5.8%;受2016-2017年新承接訂單量較少影響,全球船廠交付新船共計8012萬載重噸,同比降幅17.6%;截至2018年12月底全球船廠手持訂單為20758萬載重噸,同比小幅升高5.6%。2018年全球海上貿(mào)易需求量穩(wěn)步增長,船舶運輸熱度難以減退,部分主力船型運價出現(xiàn)不同程度的上漲,船東經(jīng)營狀況有所改善,并有意擴(kuò)大船隊規(guī)模,拓展海運收益,但由于造船各原材料及人工等成本提升,新船價格也出現(xiàn)不同程度上漲,船東購船積極性受到一定程度抑制,新承接訂單量同比增幅不斷收窄,但相比2017年全年新船訂單仍有所增長。

圖2:2009-2018年全球造船三大指數(shù)(單位:萬載重噸)

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

3.韓國重回全球新船訂單量第一地位

以國際慣用的修正總噸計量方法來看,2018年韓國新承接訂單量為1246萬CGT,在全球訂單中占比43.0%,中國新訂單為933萬CGT,占比32%,排名第二,日本新訂單為370萬CGT,占比12.8%,排名第三。2018年中國、韓國、日本仍為主要造船國,日本、韓國以高水平造船技術(shù)作為競爭優(yōu)勢,中國競爭優(yōu)勢則體現(xiàn)在相對更低的造船成本。從2018年訂單船型來看,高附加值船型訂單量占比提升,其中液化氣船及大型集裝箱訂單增多較為明顯,另外造船原料、人工等成本不斷增加,中國成本優(yōu)勢逐漸減弱,使得一度遭遇斷崖式下滑危機(jī)的韓國造船業(yè)2018年出現(xiàn)了上升勢頭,反超中國,重新奪回全球新造船訂單霸主地位,但由于2016-2017年韓國新承接訂單占比明顯低于中國,2018年中國的手持訂單量和造船完工量占比仍最高。

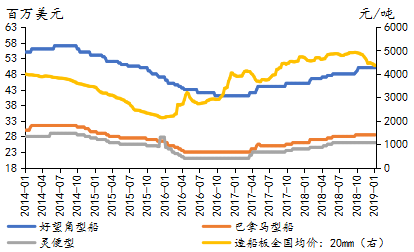

4.2018年新船價格不斷攀升

2018年造船鋼材等原材料價格、人工成本均有所提高,造船成本明顯提升,加之船東提交新船訂單積極性較高,2018年各主力船型新船價格上漲動力充足。就中國而言, 2018年造船板價格年度均價為4733元/噸,同比增長14.6%,雖然第四季度造船板價格出現(xiàn)了一定程度下滑,但就中國新船訂單中占比最高的干散貨船型,新船價格仍較為堅挺,維持本年高位水平,一定程度反映2018年造船行業(yè)回暖勢頭較為強(qiáng)勁。截止年底好望角型散貨船船價為5000萬美元,同比增長10%;巴拿馬型散貨船船價為2850萬美元,同比增長8.8%;靈便型散貨船船價為2600萬美元,同比增長7.7%。

圖3 :干散貨新船價格及造船板價格走勢

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

5 國際海運市場持續(xù)回暖回升力度減弱

2018年波羅的海干散貨海運指數(shù)年均值為1355點,同比增長18.4%,較2017年同比增長69.7%,回升力度明顯減弱。從全年來看,鐵礦(617, -14.00, -2.22%)石等大宗干散貨運輸受巴西罷工、臺風(fēng)、碼頭事故等因素影響,全球干散貨海運需求增速較去年有所下滑,而全球干散貨運力仍穩(wěn)步提升,運力增速向運量增速靠攏,且供需增速開始錯配,但2018年燃油價格明顯提升,干散貨運價仍保持同比增長。

圖4:國際波羅的海干散貨海運指數(shù)

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

二、中國造船行業(yè)運行情況

1.我國新承接訂單量持續(xù)回升

根據(jù)中國船舶工業(yè)協(xié)會數(shù)據(jù),2018年我國累計造船完工量為3458萬載重噸,同比下降16.8%;新承接訂單量為3667萬載重噸,同比增長8.7%;截止12月底手持訂單量為8931萬載重噸,同比增長2.4%。2018年受全球海上貿(mào)易較為穩(wěn)定,船舶行業(yè)延續(xù)2017年回暖狀況,我國優(yōu)勢船型干散貨船在全球新船訂單占比最高且同比增加,另外我國大型船企進(jìn)行結(jié)構(gòu)調(diào)整、兼并重組,經(jīng)營狀況有所改善,不少企業(yè)出現(xiàn)扭虧為盈或盈利增長情況,綜合接單能力有所提升。受2016-2017年我國新承接訂單情況影響,2018年全年完工量仍保持同比下降,但降幅持續(xù)縮窄。

圖5:2009-2018年國內(nèi)造船三大指數(shù)

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

2.我國造船出口訂單占比擴(kuò)大

我國造船行業(yè)以外向型經(jīng)營為主,船廠承接訂單以出口訂單為主,且在國際市場權(quán)重越來越大。2018年我國新承接出口訂單3205萬載重噸,造船完工出口量3164萬載重噸,截止2018年底手持出口訂單量7868萬載重噸,占比分別為87.4%、91.5%、89.1%,其中新承接訂單出口占比較去年略微有所擴(kuò)大。

圖6:我國造船三大指數(shù)出口占比

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

3.國內(nèi)民用鋼質(zhì)船舶產(chǎn)業(yè)集中度不斷提升

2018年我國造船行業(yè)積極開展去產(chǎn)能,兼并重組,淘汰落后產(chǎn)能,提高產(chǎn)業(yè)集中度,整體提升船舶行業(yè)綜合實力,全年我國民用鋼質(zhì)船產(chǎn)量為3190萬載重噸,同比下降27%左右。分區(qū)域來看,華東地區(qū)作為我國主要造船廠集中地區(qū),2018年民用鋼質(zhì)船產(chǎn)量2203萬載重噸,占全國產(chǎn)量69%,較2017年提升了約4個百分點,中南、東北等地區(qū)比重均出現(xiàn)下滑。分省市來看,我國民用鋼質(zhì)船舶生產(chǎn)主要省份為江蘇、廣西、浙江,三省2018年總產(chǎn)量2280萬載重噸,占全國產(chǎn)量的72%,較去年提升了約16個百分點,其中江蘇省產(chǎn)量全國第一,占比約為44%,較去年占比提升了11個百分點。

圖7:2018年各省我國民用鋼質(zhì)船舶產(chǎn)量比重

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

圖8:2018年各地區(qū)我國民用鋼質(zhì)船舶產(chǎn)量比重

數(shù)據(jù)來源:鋼聯(lián)數(shù)據(jù)

三、2019年造船行業(yè)展望

1.2019年全球造船業(yè)展望

2018年造船行業(yè)緩慢復(fù)蘇,全球海運運價、新船訂購量、完工按時交付狀況均有所好轉(zhuǎn)。2019年全球造船業(yè)是否能延續(xù)復(fù)蘇狀況,主要仍受全球船舶供需狀況影響。

從供應(yīng)端來看,海運船隊船舶保有量主要受新船流入量和船只拆解量影響。考慮到2017-2018年新承接訂單情況及大部分船只建造時長,2019年全球投入海運市場新船量或有所增加。2019年船只拆解量來看,中日韓等主要造船國產(chǎn)能過剩狀況仍然存在,且均給各國造船業(yè)帶來不同程度困境,造船行業(yè)作為中日韓等國推動國家經(jīng)濟(jì)發(fā)展、提高就業(yè)率等的重要工業(yè),為保住本國造船行業(yè)競爭優(yōu)勢,勢必進(jìn)一步開展去產(chǎn)能。與此同時,在全球針對海運環(huán)保不斷重視情況下,對船舶燃料選擇、船舶設(shè)計、改造、淘汰等方面逐漸重視,其中2020限硫政策的臨近,有望加速老舊船只以及不合規(guī)船只退出海運市場,同時促進(jìn)船東對新船訂購積極性。綜合來看,2019年雖然新船投入市場量或有所增加,但在市場化去產(chǎn)能下逐步出清,加之環(huán)保政策推動作用,預(yù)計船隊保有量增速維穩(wěn)或小幅提升。

從需求端來看,全球海運需求量與全球經(jīng)濟(jì)發(fā)展緊密相關(guān)。2019年發(fā)達(dá)經(jīng)濟(jì)體增長預(yù)期轉(zhuǎn)弱,國際貿(mào)易和制造業(yè)活動疲軟,金融市場壓力和貿(mào)易緊張局勢或?qū)⑸墸蚪?jīng)濟(jì)增長乏力,據(jù)IMF在2019年1月表示對2019年全球GDP增速預(yù)期為3.5%,較2018年下降0.2個百分點,全球經(jīng)濟(jì)增速增長放緩,在此影響下,預(yù)計2019年全球海運量增速或有所減緩。

2019年在全球海運量增長減緩,船隊保有量增速或小幅提升情況下,全球造船業(yè)或出現(xiàn)短暫低迷情況。據(jù)克拉克松等船舶數(shù)據(jù),預(yù)測2019年全球新承接訂單量同比或下降7%左右,造船完工量同比增長10%左右,基于對全球新承接訂單量和造船完工量預(yù)測,2019年手持訂單量同比或下降9%左右。

2.2019年我國造船業(yè)發(fā)展

我國作為三大造船國之一,2018年造船訂單出口占比90%左右,受全球船舶行業(yè)發(fā)展?fàn)顩r影響較大。根據(jù)我們預(yù)計2019年全球造船業(yè)或出現(xiàn)短暫低迷情況,對我國船舶行業(yè)接單情況也有所影響。

2018年全球大型集裝箱、油船以及液化氣船等高附加值船型訂單明顯增多,隨著各國環(huán)保不斷重視如中國“煤改氣”、“藍(lán)天保衛(wèi)戰(zhàn)”等,液化氣等清潔能源使用情況有所提高,短期來看,油船及液化氣船訂單市場仍表現(xiàn)強(qiáng)勢,而干散貨船作為我國競爭優(yōu)勢船型,造船成本不斷提升,新船價格高位難降,干散貨船等中低附加值船型利潤壓縮明顯,造船廠經(jīng)營壓力將不斷加大,同時在全球海運量增速放緩情況下,干散貨市場首當(dāng)其沖,海運需求或有所減弱,加之仍不斷有干散貨船投放到市場,短期內(nèi)干散貨船供需錯配表現(xiàn)難以明顯好轉(zhuǎn),船東干散貨新船訂購意愿或有所減弱。預(yù)計2019年干散貨船訂單量或有所下降,這將對我國新船訂單將帶來不小沖擊。從我國自身情況來看,雖然目前我國政府積極扶持造船技術(shù)創(chuàng)新,提高船舶建造水平,但我國造船行業(yè)仍存在產(chǎn)能過剩、高附加值船競爭力較弱的問題,且短期內(nèi)難以解決。

綜合來看,在全球海運狀況較為低迷情況下,我國造船業(yè)雖不斷提升自身造船水平,但短時間內(nèi)難以趕超日韓,加之2019年我國優(yōu)勢的干散貨船市場表現(xiàn)不容樂觀。依據(jù)中國船舶工業(yè)協(xié)會數(shù)據(jù),預(yù)計2019年我國新承接訂單量同比下降10%左右;根據(jù)2016-2018年新承接訂單量,預(yù)計2019年造船完工量同比增長12%左右;綜合2018年手持訂單情況以及2019年完工量和新承接訂單量,預(yù)測2019年手持訂單量同比下降7%左右。

手機(jī)資訊

手機(jī)資訊 官方微信

官方微信

豫公網(wǎng)安備41019702003604號

豫公網(wǎng)安備41019702003604號